Особенности заполнения 6 ндфл в

В будущем году налоговые агенты продолжат подавать информацию в рамках отчетности 6-НДФЛ. При этом стоит учитывать актуальную процедуру заполнения расчета и предельные сроки подачи отчетности, в противном случае предприниматели столкнутся со значительными штрафами. Пример заполнения формы 6-НДФЛ поможет учесть все изменения и нюансы, которые вступают в действие в 2017 году. Данная информация поможет избежать проблем с представителями налоговой.

Форма 6-НДФЛ: пример и особенности заполнения в 2017 годуАктуальная форма 6-НДФЛ утверждена соответствующим приказом ФНС от 14.10.2015 г. и включает Титул, Раздел 1 и Раздел 2. Подача данной отчетности является обязательной для всех представителей бизнеса. Если организация или ИП осуществляли выплаты физлицам, то заполнение расчета 6-НДФЛ является обязательным.

Титульный лист отображает общие сведения (отчетный период, ИФНС и нахождение компании). В Разделе 1 фиксируются суммарные данные, а Раздел 2 отображает детализированную информацию с указанием конкретных дат. Для корректного заполнения отчета стоит придерживаться следующей последовательности.

Порядок заполнения отчета 6-НДФЛ, актуальный в 2017 году:

Титульный листПоле «период представления» отображает период, за который подается расчет. В обязательном порядке указывается год соответствующего отчетного периода. Кроме того, в данном разделе отображается код ИФНС, в которую подается отчет (совпадает с налоговой по 2-НДФЛ).

Поле «По месту нахождения» позволяет отобразить особенность ситуации: отчет компании, ИП на УСН, ЕНВД и т.д.

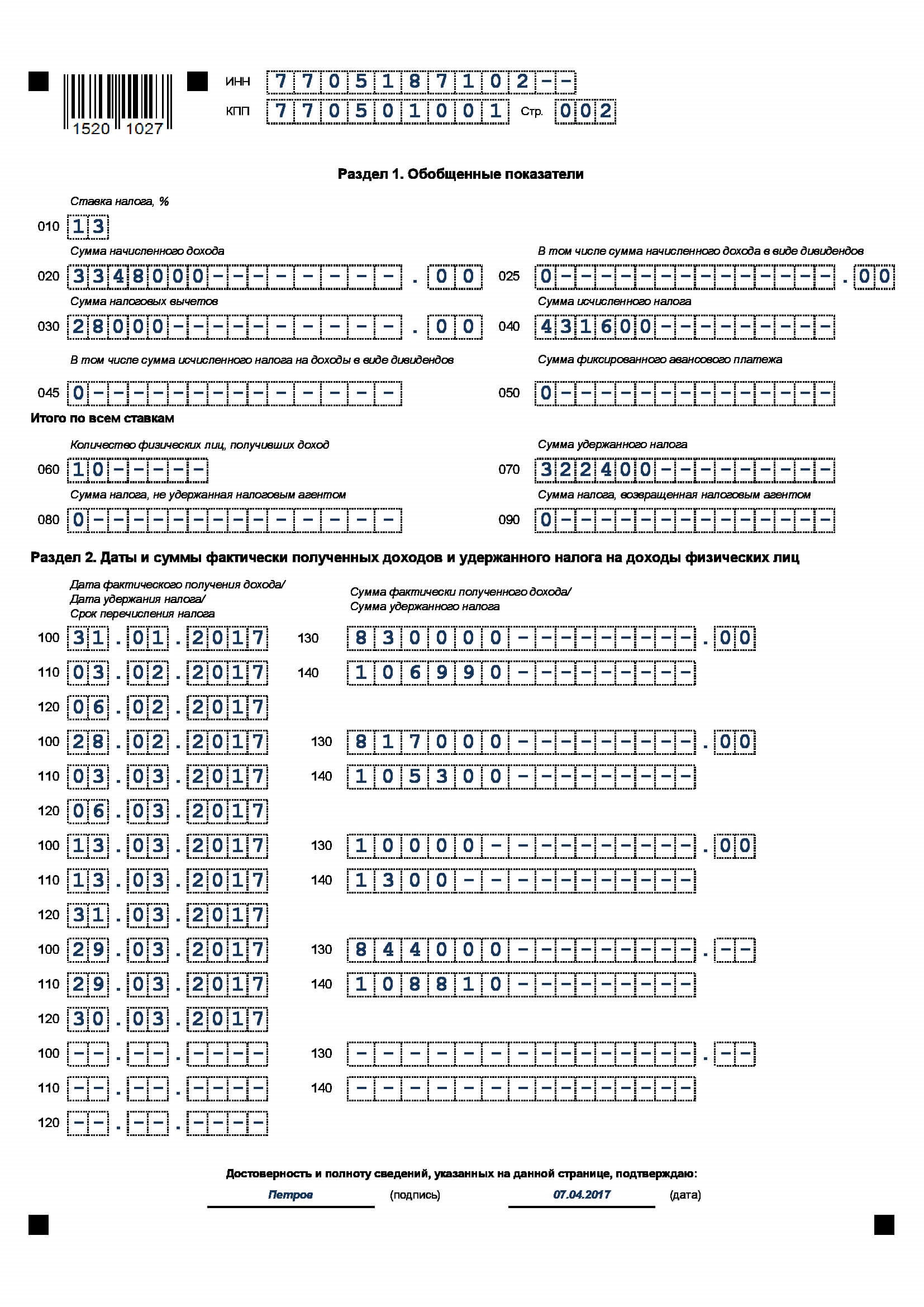

Образец заполнения формы 6-НДФЛ, который позволит избежать ошибок в 2017 году:

В данной составляющей формы указываются суммарные показатели всех сотрудников. Если используются дифференцированные ставки НДФЛ, потребуется заполнить несколько экземпляров Раздела 1. Строки 060-090 останутся общими для всей организации (информация заполняется только на первом экземпляре).

Ставка налога отображается в поле 010. Доходы фиксируются нарастающим итогом в поле 020. Кроме того, нужно учитывать варианты переходящей зарплаты. В результате суммы доходов в Разделе 1 и Разделе 2 могут не совпадать. Доход, полученный в виде дивидендов, отображается в отдельной строке 025.

Итоговые суммы вычетов указываются в строке 030. Суммы начисленного и удержанного налога отображаются соответственно в строках 040 и 070. Суммарное количество работников, которые получали доход, фиксируются в строке 060. Кроме того, организация указывает суммы аванса (поле 050) и размер налога, который был возвращен организации (строка 090).

Если организация не смогла удержать НДФЛ, то соответствующая сумма фиксируется в поле 080 (актуально для переходящей зарплаты).

Раздел 2Данный раздел отображает детализированные сведения, где придется расшифровывать доходы с указанием дат. Организация указывает операции в хронологическом порядке, которые совершались в течение последних трех месяцев.

Дата получения дохода (поле 100) регламентируется статьей 223 НК. Для корректного отображения зарплаты потребуется указать последнее число месяца, а для больничных и отпускных – дата реального получения денег. Дата удержания дохода (поле 110) — в рамках действующего законодательства налог удерживается в день, когда был получен доход (кроме зарплаты).

Срок перечисления налога (поле 120) зависит от типа полученного дохода. Больничные и отпускные оформляются до завершения отчетного месяца, а в остальных случаях это следующий день, после даты реального получения денег.

Сумма фактического дохода (поле 130) отображается с копейками до вычета НДФЛ. Удержанный налог фиксируется в поле 140.

Следующие нюансы помогут определить, как заполнить форму 6-НДФЛ в 2017 году без ошибок:

Отчет представляется на ежеквартальной основе. Действующее законодательство четко регламентирует предельные сроки подачи отчетности. Чтобы не опоздать с предоставлением расчета, потребуется учитывать сроки сдачи отчетности формы 6-НДФЛ в 2017 году, которые остаются без изменений.

Несвоевременная подача отчета обернется значительным штрафом для представителей бизнеса. Если просрочка не превышает одного месяца, то сумма штрафа составит 1 тыс. руб. Каждый дополнительный месяц будет «стоить» предпринимателю 1 тыс. руб. Кроме того, действующее законодательство предусматривает санкции за подачу недостоверных данных – 0,5 тыс. руб.

График подачи отчетности 6-НДФЛ поможет определить, когда сдавать заполненную форму в 2017 году и как избежать проблем с налоговой инстанцией:

Внимание!

Если вы выплачиваете доходы физлицам, вы обязаны ежеквартально отчитываться по форме 6-НДФЛ (п. 2 ст. 230 НК РФ). Форму сдают за 3 и 4 кварталы 2017 года. Сроки сдачи 6-НДФЛ в 2017 году смотрите в нашей таблице.

Кто и в какие сроки сдает 6-НДФЛСроки сдачи формы 6-НДФЛ прописаны в пункте 2 статьи 230 НК РФ.

Крайний срок подачи квартальной формы за квартал - последнее число первого месяца следующего квартала.

Крайний срок подачи формы за год - не позднее 1 апреля следующего года.

Если срок выпадает на выходной, то он переносится на ближайший рабочий день.

Срок сдачи отчетности 6-НДФЛ за 3 квартал 2017 годаКак мы сказали, крайний срок подачи квартальной формы - последнее число первого месяца следующего квартала. Если срок выпадает на выходной, то он переносится на ближайший рабочий день.

Поэтому в октябре крайний срок - 31 число.

Сроки сдачи 6-НДФЛ в 2017 году для организаций и ИП в таблице6-НДФЛ сдают все работодатели с 2016 года. В нее вы записываете сведения о доходах физлиц, начисленном, удержанном и неудержанном налоге. 6-НДФЛ сводный отчет, вы подаете его по организации в целом. А если у вас есть обособленные подразделения, то подавайте отдельные расчеты по головной организации и по подразделениям.

Сведения о доходах и налоге сотрудников головной организации и подразделений записывайте в расчетах с соответствующим кодом ОКАТО. Форма и порядок заполнения 6-НДФЛ утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Сроки сдачи 6-НДФЛ в 2017 году не меняются. 6 НДФЛ с 2017 года сроки сдачи будут такими же, как в 2016 году.

Порядок представленияСкачать бланк формы 6-НДФЛ в редакции 2017 года

Порядок представления формы 6-НДФЛ в 2017 году также не поменяется. Вы обязаны представлять только электронный расчет, если выплатите в 2017 году доходы 25 физлицам или более. Если же количество получателей дохода 24 или меньше, отчитываетесь, как вам удобнее. Вы вправе заполнить расчет на бумаге и сдать лично или отправить по почте. Либо составьте отчет в электронном виде и перешлите через интернет.

Расчет 6-НДФЛ состоит из титульного листа и двух разделов:

- В разделе I вы отразите общие сведения о доходах и налоге нарастающим итогом с начала года. Например, в расчете за полугодие 2017 года у вас будут сведения за январь – июнь 2016 года. А в форме за 2016 год будет данные за весь 2016 год.

- В разделе 2 вы записываете в отдельных блоках все выплаты за 3 последних месяца отчетного периода. Так, в отчете за 2016 год вы запишете в разделе 2 выплаты за октябрь – декабрь 2016 года. А в раздел 2 формы за полугодие 2017 года внесете выплаченные суммы в апреле – июне 2017 года.

Срочно из редакции!

Внимание! При подписке на "Упрощенку" гарантированный подарок - полугодовая подписка на журнал "Коллекция. Караван историй"! Подписаться >>>

Ваша персональная подборка

Если фирма-работодатель выплачивает своим рабочим заработную плату, то она должна сдавать каждый квартал отчетную документацию - форма 6-НДФЛ. Это установлено налоговым законодательством нашего государства - статья №230, пункт 2. В этой статье мы рассмотрим нюансы сдачи данного бланка в 2017 году

03.11.2016Кому и когда нужно сдавать 6-НДФЛ в 2017 году?

Отчетный документ по форме 6-НДФЛ сдается всеми работодателями. Такое правило установлено с 2016 года. В бланк этой формы должны вноситься все данные о получаемых рабочими (физлицами) доходах, а также налоге с них - начисленном, удержанном, неудержанном. Поэтому 6-НДФЛ является сводным отчетным документом по всей компании. В том случае, когда компания имеет обособленные подразделения в виде филиалов, то подобная отчетность должна сдаваться по отдельности: отдельно по головной компании и отдельно по филиалам. При этом данные о рабочих (это величина их доходов и налогов) головного подразделения компании должны вноситься в бланк 6-НДФЛ с соответствующей кодировкой по ОКАТО. Согласно приказу №ММВ-7-11/450 ФНС нашего государства, принятому в октябре 2015 года, бланк 6-НДФЛ заполняется в определенном порядке.

В 2017 году сроки, по которым должна сдаваться отчетная документация по форме 6-НДФЛ, остаются без изменений, то есть такими же, как и в текущем 2016 году.

Для этого рассчитаны следующие даты для подачи отчета 6-НДФЛ в налоговую службу в 2017 году:

за первый квартал - ко 2 мая;

за первое полугодие - к 31 июля;

за девятимесячный период - к 31 октября.

Годовой отчет по данной форме за 2017 год работодатели должны подготовить уже в 2018 году - к 1 апреля. А за 2016 год - к 3 апреля 2017 года.

Порядок, по которому предоставляется отчет по форме 6-НДФЛ, остается без изменений и в 2017 году. Те компании, которые выплачивают заработную плату своим рабочим в количестве более 25 человек, сдают в налоговую службу только электронный вариант отчетности. А те фирмы, в которых работает до 25 человек, могут сами выбирать вариант для сдачи отчета 6-НДФЛ - либо бумажный, либо электронный. При этом бумажный вариант можно передать в местное отделение налоговой службы несколькими способами:

доставить лично;

отправить по почте.

Электронный вариант такого отчета обычно пересылают по Интернету.

Структура отчетного документа по форме 6-НДФЛ в 2017 году остается стандартной:

Титульный лист.

Раздел №1 - отражается общая информация о доходах и налогах рабочих компании (обязательно с нарастающим итогом, начиная с начала годового отчетного периода).

Раздел №2 - заполняется по блокам, в которые вносятся все выплаты работодателя за последний квартал отчетного годового периода (так, за 2016 год нужно внести сведения по выплатам с октября по декабрь, а за полугодовой период 2017 года нужно будет записать сведения - с апреля по июнь).

Информационная таблица со сроками сдачи отчета 6-НДФЛ на 2017 год:

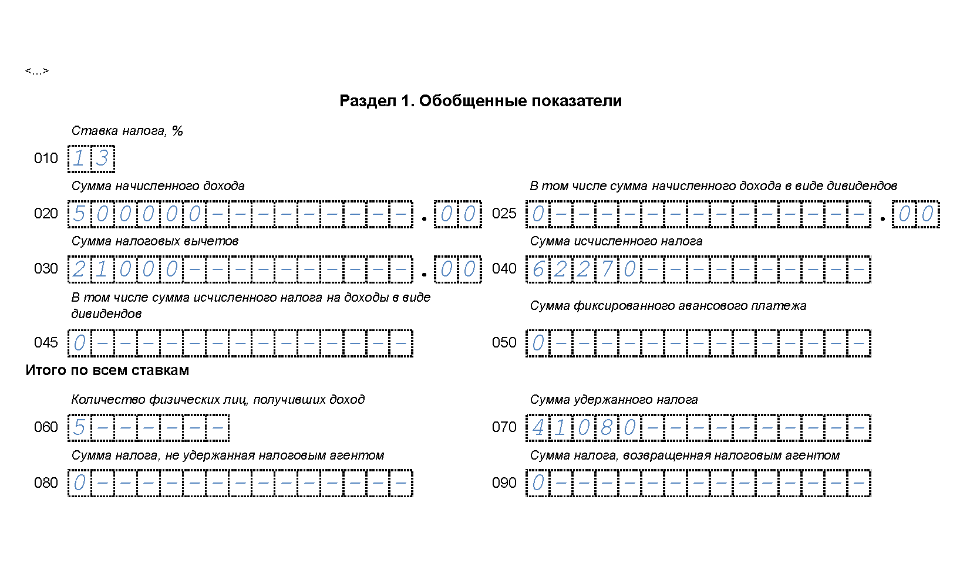

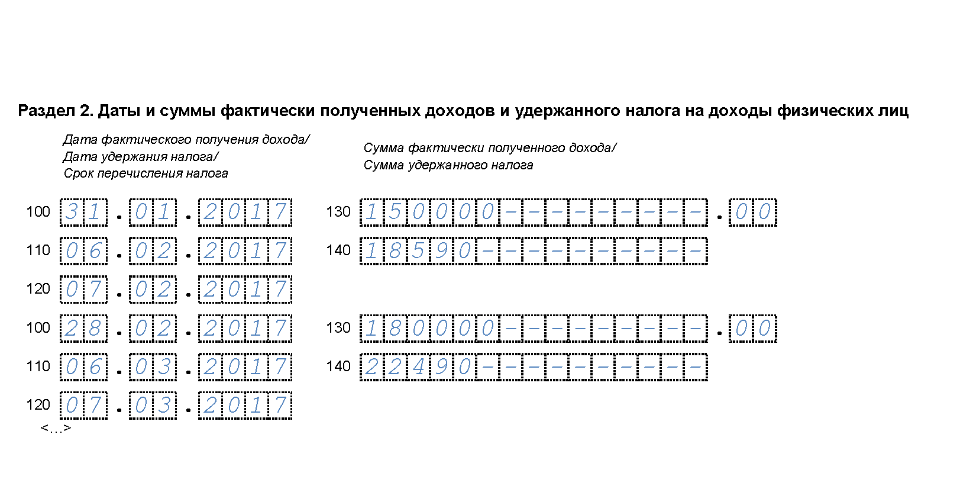

Ознакомьтесь с примером, как заполнять бланка 6-НДФЛ (актуально на 2017 год). В компании «Единорог» (это общество с ограниченной ответственностью) работает 5 рабочих. Они все являются гражданами нашего государства и налоговыми резидентами по НДФЛ. Нам известно, что:

общий суммарный размер начисленной заработной платы за отчетный период с января по март 2017 года - 500 тысяч рублей;

вычеты - 21 тысяча рублей;

начисленный НДФЛ - 62 тысячи 270 рублей;

заработная плата за январь (выплачена в феврале 2017 года) - 150 тысяч рублей, удержанный с этой суммы НДФЛ - 18 тысяч 590 рублей;

заработная плата за февраль (выплаченная в марте 2017 года) - 180 тысяч рублей, удержанный с этой суммы НДФЛ - 22 тысячи 490 рублей;

заработная плата за март выплачена в апреле 2017 года, удержанный с нее НДФЛ - 21 тысяча 190 рублей.

Помимо названных выплат рабочие ООО «Единорог» доходов не имели.

Бухгалтерский работник заполнил форму 6-НДФЛ за первый квартал 2017 года согласно установленному порядку:

1. По разделу №1:

С010 - налоговая ставка составит 13% (это связано с тем, что рабочие данной компании являются налоговыми резидентами по НДФЛ).

С020 - общая суммарная величина доходов = 150 тысяч рублей.

С030 - сумма по вычетам =21 тысяча рублей.

С040 - рассчитанный НДФЛ = 62 тысячи 270 рублей.

(в С025, С045, С050 - «0»).

С060 - количество рабочих = 5 человек.

С070 - цифровой показатель суммы удержанного НДФЛ с заработной платы за следующие месяцы - январь и февраль = 41 тысяча 80 рублей (кроме марта, так как зарплата рабочим еще не выплачена, а налог с нее не был удержан).

С080 - сумма НДФЛ с заработной платы в марте = 0.

2. Раздел №2 заполняется следующим образом:

Первый блок содержит информацию о заработной плате за январь 2017 года:

С100 - 31.01.2017.

С110 - 06.02.2017.

С120 - 07.02.2017.

С130 - 150 тысяч рублей.

С140 - 18 тысяч 590 рублей.

Второй блок содержит сведения о заработной плате за февраль:

С100 - 28.02.2017.

С110 - 06.03.2017.

С120 - 07.03.2017.

С130 - 180 тысяч рублей.

С140 - 22 тысячи 490 рублей.

Сведения о мартовской заработной плате в разделе №2 отражать не следует, так как денежные средства за этот месяц рабочим в марте выданы не были. Поэтому данные о них будут внесены в отчет по 6-НДФЛ за первое полугодие 2017 года.

С 2016 года налоговыми органами была утверждена новая форма отчетности 6-НДФЛ. Она включает в себя сведения о сотрудниках и получении ими заработной платы. Справка оформляется сразу на весь коллектив, и данные идут общей суммой. В ней указывается, сколько было выплачено заработной платы и сколько подоходного налога оплачено в бюджет.

Каждый документ имеет свои правила заполнения, регламентируемые НК. Рассмотрим пример заполнения 6 НДФЛ за 2 квартал.

Как правильно заполнить 2-й кварталФорма 6-НДФЛ заполняется и сдаётся не позднее последнего дня отчетного месяца. Бухгалтерская отчетность предоставляется в государственные органы каждые три месяца. После сдачи всех деклараций и сопутствующих документов предоставляется справка 6-НДФЛ.

Заполнение начинается с титульного листа: вносятся все реквизиты организации – так, как указаны в учредительных документах. Если название написано полностью, значит, так и указываем в титульном листе.

Далее заполняются разделы 1 и 2. Нужно обратить внимание, что раздел 1 отображает всю информацию, то есть указывает суммы за все отчетные периоды, а заполняется только за текущий период. Все данные вносятся .

Данные указываются общей суммой по всем сотрудникам компании. Вся выплаченная зарплата и удержанные налоги будут отражены целиком. Этим новая форма 6-НДФЛ и отличается от справки 2-НДФЛ.

Существуют определенные правила заполнения 6-НДФЛ за 2 квартал.

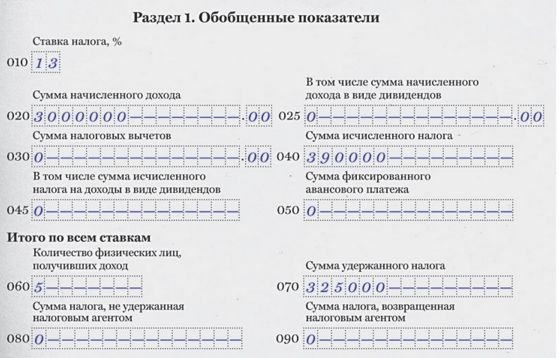

На примере посмотрим, как правильно заполнить этот документ.

Бухгалтер организации ООО «Автотред» первоначально внес информацию и распределил по пунктам. Для примера возьмём месяц май.

- Доход за полгода составил 100 000 рублей ().

- Количество сотрудников, получивших зарплату – 3 человека (060).

- Налоговые вычеты составили 1 800 рублей (030).

- НДФЛ – (100 000 – 1 800) *13% = 12 766 рублей (040).

- НДФЛ, который удержали, – 12 766 – 3 600 =9 166 рублей (). 3 600 – налог 13% с зарплаты, которая будет выплачена в июне, но перечислена будет в июле.

Второй раздел формируется из месяцев апрель, май, июнь – это второй квартал. Расписано в форме по этим месяцам.

- Апрель – (100 000 — 1200) *13% = 12 844 НДФЛ удержанный.

- Май — (100 000 — 1200) *13% = 12 844 НДФЛ удержанный.

- Июнь — (100 000 — 1200) *13% = 12 844 НДФЛ удержанный.

Если зарплата не сдельная, то суммы изменяются в том случае, если сотрудники ушли в отпуска или на больничный.

В форме указываются зарплаты, который сотрудники уже получили. То есть зарплату за март получают в апреле и т.д. с переходом на следующий месяц. Зарплата, выплаченная в июле месяце за июнь, в полугодовой отчет не попадёт, она будет отражена в 6-НДФЛ за полгода.

Налоговое законодательство чётко указывает .

Форма создана для того, чтобы налоговики могли видеть все отчисления организации по сотрудникам в целом. В п.2 ст.230 НК установлены сроки сдачи 6-НДФЛ за 2 квартал. Сам квартал считается отчетным за полгода, соответственно, срок указывается за полгода – это:

- 31 июля 2016.

В будущем году перемен не предвидится, поэтому и в 2017 году ожидается сдача 6-НДФЛ в те же сроки, что и в 2016.

- 1 квартал – 30 апреля.

- 2 квартал (полгода) – 31 июля.

- 3 квартал (9 месяцев) – 31 октября.

- 4 квартал (год) – переносится на 4 мая 2017 года.

Для новичков в бухгалтерии и тех, кто не совсем разобрался, как заполняется 6-НДФЛ, есть за 2 квартал. П равильно заполнить эту форму помогут , прописанные ФНС России в письме (БС-4-11/591), в котором по каждому разделу указано, что и куда вносится, какая строка формы что обозначает.

При заполнении формы обязательно нужно помнить: все данные вносятся нарастающим итогом и отображаются в целом по штату сотрудников. Форма 6-НДФЛ существенно отличается от 2-НДФЛ, в которой формируются данные по каждому сотруднику компании. Если следовать , заполнение 6–НДФЛ не вызовет трудностей.

Нужно не забывать, что при несвоевременной сдаче любой отчётности организация . Если просрочка составляет свыше 10 рабочих дней, то налоговики могут арестовать все счета организации. Поэтому, чтобы уберечь свою компанию от дополнительных финансовых потерь, бухгалтеру стоит в срок предоставлять всю отчетность.

Каким штрафам может быть подвергнута организация:

- 1 000 рублей – за несвоевременную сдачу формы 6-НДФЛ.

- 500 рублей, если в 6-НДФЛ были допущены ошибки.

- Если просрочка отчетности составила более 10 дней, арест счетов организации.

Сдавайте все вовремя, и проблем с контролирующими налоговыми органами не возникнет.

Отчеты по начисленному и оплаченному НДФЛ требуется представлять в налоговую инспекцию ежеквартально. Если эта процедура проводится несвоевременно, либо в отчетности допускаются ошибки, предпринимателю грозят немалые денежные штрафы.

Для упрощения отчетности по данному виду налога разработана особая форма 6-НДФЛ. Здесь мы расскажем об особенностях заполнения данного документа, о датах сдачи отчетности. Также в статье приведем образец заполнения 6-НДФЛ 2017 года, бланк этого документа.

Кто обязан сдавать отчет 6-НДФЛ в 2017 годуКак и ранее, в 2017-м отчет по налогу на доходы физических лиц по форме 6 необходимо готовить и сдавать налоговым агентам НДФЛ. А это понятие включает в себя компании и ИП, производящие облагаемые НДФЛ выплаты физическим лицам. Форма 6-НДФЛ, которая актуальна и сегодня, ратифицирована приказом ФНС от 14 октября 2015 года.

В отличие от справки 2-НДФЛ, в расчетах для 6-НДФЛ не нужно выделять данные по каждому человеку в отдельности. Требуется ввести сведения о доходах физических лиц, а также данные об удержанном и оплаченном НДФЛ.

Составные части формы 6-НДФЛ — это титульный лист и разделы 1 и 2. Адрес и другие общие сведения о фирме или ИП вносятся в титульный лист. Там же указывается отчетный период. В разделе № 1 отображаются сводные данные, а раздел № 2 содержит весь перечень подробных данных с точными суммами и датировкой.

Ниже рассмотрим, каких правил необходимо придерживаться, чтобы форма 6-НДФЛ 2017 года была заполнена грамотно.

Титульный лист — лицо документаНе забудьте указать период, за который предоставляется отчет. Его вносят в специальную графу: «Поле представления». Строки 21, 31, 33 или 34 выбираются в зависимости от того, в каком месяце соответствующие документы отсылаются налоговикам. Дальше переходим к пункту «Предоставляется в налоговый номер». Тут нужно будет указать код налоговой инспекции, куда подается отчетность.

В графе «По месту нахождения» необходимо акцентировать, кто именно является автором отчета: компания или индивидуальный предприниматель, какова система налогообложения: ЕНВД, УСН или иная.

Первый раздел 6-НДФЛ — для итоговых суммКак уже говорилось выше, конкретизации по каждому наемному сотруднику здесь не требуется, нужно будет зафиксировать лишь суммарный показатель всех работников. Но когда применяются разные ставки НДФЛ, то придется их дифференцировать, заполнив несколько строк раздела № 1 — с 010 по 050.

Допустим, сотрудники имеют доход, облагаемый по ставкам 13, 30, 35 процентов. Значит, при расчете будут заполняться три раздела № 1, причем, каждый на отдельном листе. А уже остальные строки, с 060 по 090, будут общими. Таким способом сведения заносят лишь на первом экземпляре.

В строку «010» вписывается ставка НДФЛ, а доходы вносят в строку «020» нарастающим итогом на начало года. Надо помнить и о существовании варианта переходящей заработной платы, когда итоговый результат доходов в разделах № 1 и № 2 могут оказаться разными. В строке «025» отображаем доход в виде дивидендов, если таковой в компании имел место.

Для налоговых вычетов, в том числе, социальных, детских, имущественных, отведено поле «030». В строки «040» и «070» вписываются суммы исчисленного и удержанного налога. Есть еще и особая строка «050», предназначенная для аналогичных данных иностранных работников, что трудятся в компании по патенту.

В строке «060» помещается цифра общей численности сотрудников на предприятии (все, что получали доходы). Строка «090» предназначена для суммы налога, который был возвращен организации. А в особых случаях, когда фирма не смогла удержать данный вид налога, сумму НДФЛ нужно вбить в строку «080», чаще всего такая практика применяется при переходящей зарплате.

Поля «060-090» заполняются общей суммой по всем имеющимся ставкам и только на первой страничке. На других листах ставим «0», а далее — прочерки. Поскольку все существенные данные будут отображены во втором разделе.

Детализация данных в разделе № 2Данные за прошедшие три последних месяца более детально расписываются в разделе 2 формы 6-НДФЛ. Тут обязательно фиксируются точные даты и дается расшифровка доходов. Операции отражаются в документе в той же последовательности, в которой они и происходили в реальности.

Строка «100» — «Дата фактического получения дохода», внесена в форму согласно статье 223 НК РФ. Важно фиксировать последнее число месяца, чтобы правильно отразить заработную плату. Но выплаты по больничным листам и отпускным записывают на реальную дату их получения.

В поле «110» нужно отразить дату удержания дохода. А действующий закон предписывает: удержания производятся в день получения дохода (кроме заработной платы). Строку «120» — «Срок перечисления дохода» — заполняем в зависимости от того, каков вид полученного дохода. Как правило, отпускные и больничные оформляют до истечения отчетного месяца. В некоторых случаях фиксация данных производится на следующий день после получения денежных средств.

«Сумма фактически полученного дохода» (строка «130») — это точные, с копейками, данные о доходе до того момента, как был вычтен НДФЛ. А уже удержанный налог в 2017 году будем вносить в графу «140».

Если начало какой-то операции пришлось на один отчетный период, а закончилась она в другом, то в раздел № 2 нужно внести данные о периоде ее завершения.

Сроки и штрафыЗаполняя отчет по форме 6-НДФЛ, необходимо быть предельно внимательными. Любая ошибка, помарка — это искажение отчетных данных. А оно влечет наложение на предпринимателя или фирму штрафов.

Сроки сдачи 6-НДФЛ в 2017 году, несмотря на тревожные ожидания, остались прежними. В налоговый орган по-прежнему, в согласии с законом, представляются отчеты в следующем порядке:

- за I квартал 2017 года — до 2 мая (с учетом выходных и праздников);

- за полгода — до 31 июля;

- за 9 месяцев — до 31 октября 2017 года;

- годовой — до 2 апреля 2018 года.

Недисциплинированные представители бизнес сообщества, которые сдадут налоговую отчетность с опозданием, будут подвергнуты штрафам. При просрочке до одного месяца штрафные санкции составят 1000 рублей. Плюс еще 1000 рублей за каждый последующий месяц просрочки. Предусмотрено и наказание за ошибки в 6-НДФЛ, за недостоверные данные назначается штраф в размере 500 рублей.

Скачать бланк 6-НДФЛ и образец заполнения