Заполнение строки 70 формы 6 ндфл

18.06.2016. Тема статьи:

Пример

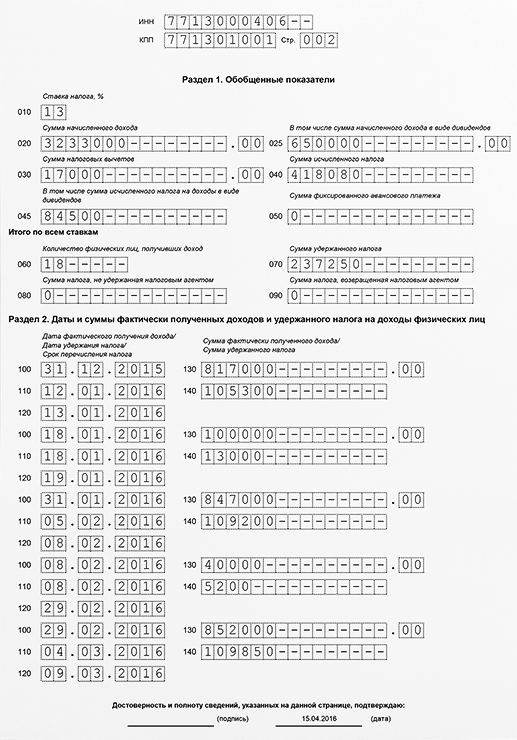

Заполнение расчета по форме 6-НДФЛ

за I квартал 2016 года

Лист 002

(форма 6-НДФЛ)

Раздел 1. Обобщенные показатели

Раздел 1 заполняется

нарастающим

итогом с начала года.

- Строка 010

Ставка налога.

В строку 010 впишите ставку НДФЛ. Удерживали налог по разным ставкам? Для каждой заполните строки 010–050 раздела.

Если ставок много и все строки раздела 1 не уместятся на одном листе, то добавьте нужное количество страниц. А строчки 060–090 заполните общей суммой по всем ставкам и только на первой странице. На остальных листах поставьте в этих строках 0, а за ним прочерки. - Строка 020, 025

Доходы.

В строке 020 запишите доходы сотрудников нарастающим итогом с начала года.

По строке 020 надо показать также частично облагаемые НДФЛ доходы, перечисленные НК РФ. Например, подарки стоимостью более 4000 руб., выходные пособия более трех средних заработков и т. п. В разделе 2 доходы показывают за минусом этих сумм.Платили дивиденды? Расшифруйте их отдельно в строке 025.

Напишите здесь сумму дивидендов в рублях и копейках, фактическая дата получения которых приходится на I квартал. Для дивидендов это дата выплаты из кассы или перечисления со счета. За какой год и в каком месяце начислены дивиденды в бухучете, не важно. Суммы доходов показывайте в рублях и копейках. - Строка 030

Вычеты.

В строке 030 зафиксируйте вычеты, которые предоставили сотрудникам с начала года. Впишите детские, имущественные, социальные вычеты, а также вычеты с необлагаемых доходов, на которые уменьшили налог. Например, сотрудник получил материальную помощь. Часть ее, не превышающая 4000 руб. в год, от НДФЛ освобождается. Эту сумму надо указать в строке 030. - Строка 040, 045

Исчисленный налог.

В строке 040 приведите НДФЛ в полных рублях, без копеек. Его вычислите по формуле:НДФЛ (строка 040) = (доход по строке 020 - вычеты по строке 030) x ставка из строки 010.

НДФЛ с дивидендов расшифруйте по строке 045. Для нее также есть своя формула:НДФЛ с дивидендов (строка 045) = доход по строке 025 x ставка из строки 010.

- Строка 050

Фиксированный авансовый платеж.

Заполняйте строку 050, если в компании есть иностранный сотрудник, по заявлению которого вы уменьшали НДФЛ с его доходов на авансовые платежи, которые заплатил этот сотрудники по патенту. - Строка 060

Количество физлиц, получивших доход.

Напишите число людей, которым выплатили доходы в отчетном периоде.

Есть работники, которые в течение года уволились, а потом вернулись? Считайте их за единицу, как и физлиц, с которыми заключили два договора – подряда и трудовой. Считайте только тех лиц, чьи доходы облагаются НДФЛ. К примеру, пособие декретницы по уходу за ребенком включать в строку 060 не надо. От показателя в этой строке зависит, должна компания сдать расчет на бумаге или электронно. То есть если вы привели количество 25 или более, то сдавайте отчет только через интернет. - Строка 070

Удержанный НДФЛ.

В строке 070 покажите общую сумму удержанного налога по всем ставкам. Он может не совпасть с исчисленным (строка 040). Обычно расхождение возникает из-за зарплаты, которую начислили в отчетном периоде, а выплатили – в следующем. - Строка 080

Неудержанный НДФЛ.

В строку 080 впишите налог, который удержать не смогли.

Это налог, который не удалось удержать и который по итогам года компания будет отражать в справках 2-НДФЛ с признаком 2. Например, организация вручила неденежный подарок бывшему работнику. Стоимость подарка превышает 4000 руб. Деньги вы ему не перечисляли, поэтому налог со сверхлимитной суммы удерживать не из чего. Налог с разницы между стоимостью подарка и необлагаемой частью и надо показать в качестве неудержанного.

Еще пример: бывшему сотруднику выплатили материальную помощь. С суммы превышающей 4000 руб. нужно удержать НДФЛ. Но так как работник уволился, это невозможно. Неудержанный налог надо показать в строке 080. Другое дело - налог, который вы можете удержать, но только в следующем квартале. Такой налог в этой строке не показывайте. - Строка 090

Возвращенный НДФЛ.

Это излишне удержанный (по ошибке) у физического лица налог, который вы вернули ему в I квартале (ст. 231 НК РФ).

Лист 002

(форма 6-НДФЛ)

Раздел 2. Даты и суммы фактически полученных доходов и удержанного НДФЛ

В разделе 2 показываются данные

только за последний квартал

.

- Строки 130, 140

Суммы фактически полученного дохода и удержанного налога

В строке 130 зафиксируйте доход в рублях и копейках до вычета налога.

В строке 140 напишите НДФЛ, который должны были удержать с этой суммы. Не важно, перечислили ее в бюджет или нет.

Все доходы записывайте в хронологическом порядке.

В бланке расчета в разделе 2 пять блоков. Если их для перечисления доходов не хватит, добавьте нужное количество листов. В каждом дополнительном листе будет раздел 1. Заполнять его повторно не нужно. - Строки 100, 110, 120

Даты

В строке 100 укажите дату, на которую сотрудники получили доход.

В строке 110 – день, на который компания удержала налог. А в строке 120 – дату, на которую НДФЛ по закону надо перечислить в бюджет.

Конкретные цифры в этих строках зависят от вида дохода.

Зарплата станет доходом в последний день того месяца, за который она начислена (строка 100). Удержать с нее НДФЛ нужно в день выплаты (строка 110). А перечислить НДФЛ – не позднее следующего дня (строка 120).

Отпускные и больничные станут доходом сотрудника в день выплаты (строка 100). В этот же день с них нужно удержать НДФЛ (строка 110). А вот перечислить его в бюджет можно до конца месяца (строка 120). - Переходящие доходы

Раздел 1 расчета заполняют нарастающим итогом за I квартал, полугодие, 9 месяцев или год. А в разделе 2 показывают операции за последние три месяца.

Есть переходящие доходы.

Обычно это зарплата, которую начислили в отчетном квартале, а выплатили в следующем.

Переходящую зарплату покажите в строках 020 - 040 раздела 1 расчета за тот квартал, в котором начислили.

А в следующем квартале включите сумму в раздел 2 и покажите в строке 070 раздела 1.

Например, мартовскую зарплату, выплаченную в апреле, покажите в строках 020-040 раздела 1 расчета за I квартал.

НДФЛ с нее вы удержите только в апреле в момент выплаты. Поэтому покажите ее в разделе 2 и строке 070 раздела 1 отчета за полугодие.

Такой порядок действий ФНС описала в письмах от 12 февраля 2016 г. № БС-3-11/553 и от 25 февраля 2016 г. № БС-4-11/3058.

Три штрафа за один 6-НДФЛ

- Штраф за опоздание на компанию . Если опоздать с расчетом не больше чем на месяц, то оштрафуют минимально - на 1000 руб. За каждый следующий полный или неполный месяц просрочки штраф увеличат еще на 1000 руб. (п. 1.2 ст. 126 НК РФ).

- Штраф за опоздание на директора . Директора компании за опоздание с расчетом оштрафуют на сумму от 300 до 500 руб. (ст. 15.6 КоАП РФ). Налоговики могут выписать такой штраф сами, без суда.

- Штраф за ошибки . За ошибочные сведения в расчете налогового агента оштрафуют на 500 руб. (ст. 126.1 НК РФ). Не важно, сдаст компания отчет вовремя или задержит его.

Компании и частные предприниматели, выплачивающие вознаграждение физическим лицам за исполнение трудовых обязанностей, выполняют функции налоговых агентов – удерживают из средств, причитающихся специалистам, подоходный налог и направляют его в казну. Для подтверждения правильности произведенных операций они сдают в фискальные органы ежеквартальную отчетность. Игнорирование этой обязанности или подготовка формы с ошибками влечет штрафные санкции, поэтому бухгалтеру полезно знать, как проверить форму 6-НДФЛ самостоятельно.

Сдаваемый ежеквартально отчет 6-НДФЛ – это форма, обязательная для представления частными коммерсантами, организациями, самозанятыми физическими лицами, которые выполняют функции налоговых агентов, т.е. удерживают НФДЛ с:

- трудовых доходов персонала;

- дивидендов;

- выплат по гражданско-правовым договорам.

Отчет состоит из титульного листа и двух разделов. На титульнике указывается информация о налоговом агенте (наименование, ИНН, КПП, контактные данные и т.д.). В первой части отражаются данные нарастающим итогом с начала года. Это информация касательно:

- размера доходов персонала;

- предоставленных вычетов;

- числа физлиц-налогоплательщиков;

- величин исчисленного, удержанного и направленного в казну налога.

Во втором разделе отражаются данные за последние три месяца. Здесь указываются даты перечисления трудовых доходов работникам и выплаты налога в бюджет.

Образец формы 6 НДФЛ с 2017 года

Как проверяется отчет?

Готовые формы, представленные компаниями и предпринимателями, проходят в ИФНС автоматическую проверку. Для этого значения в разных графах проверяются на соответствие контрольным показателям, предписанным законодательно.

Порядок проверки регламентирован официальным письмом ФНС №БС-4-11/3852@, принятым 10 марта 16 г. В нем расписан порядок действий инспектора: на каких показателях акцентировать внимание, каковы возможные причины несоответствия, что делать в случае выявления недочетов: требовать письменных объяснений и представления дополнительных документов.

Контрольные соотношения для проверки формы 6-НДФЛ выявляют два типа недочетов бухгалтера, составлявшего форму:

- Внутридокументные

Это соотношения между значениями в графах внутри формы. Как правило, учетные программы (например, 1С) автоматически находят ошибки такого типа и не пропускают готовую форму.

- Междокументные

Это соотношения между значениями, указанными в форме, и данными других документов (справок 2-НДФЛ, приложений к отчетности по налогу на прибыль). Контроль должен производиться бухгалтером в ручном режиме.

Самостоятельная проверка 6-НДФЛ – важный шаг, позволяющий избежать визитов представителей контролирующих органов в компанию, необходимости представления ИФНС пояснений и дополнительных документов.

Контрольные соотношения для формы 6-НДФЛ и методика их проверки

Чтобы избежать внутридокументных ошибок, необходимо проверить следующие соотношения:

- Доходы (20-я строка) не должны быть меньше предоставленных сотрудникам налоговых вычетов (30-я строка)

Если наблюдается обратное, отчет неверен. Необходимо проверить, все ли доходы, выплаченные персоналу, отражены в форме, нет ли лишних вычетов, увеличивающих сумму по строке 30.

- Сумма НДФЛ, отраженная в строчке 40, должна быть равна разнице между доходами и вычетами, умноженными на ставку (10-я строка), поделенную на 100

Если данные не сошлись, нужно проверить, не пропущены ли доходы, не указаны ли лишние вычеты, нет ли арифметических ошибок, например, в суммировании значений. Необходимо уточнить, правильно ли исчислена база для конкретной ставки.

- Сумма налога, отраженная в 40-й строке, должна быть меньше фиксированных платежей (50-я строка)

Если получается обратное, проверьте, не вычли ли вы из суммы НДФЛ лишние фиксированные платежи за иностранцев-патентников, правильно ли рассчитана налоговая база: корректность выбранной ставки, полноту учета совокупных доходов персонала.

Важно ! В 50 строке налоговый агент вправе проставлять ненулевое значение только в том случае, если ему пришло уведомление от ИФНС, позволяющее уменьшать подоходный налог на размер фиксированных платежей сотрудников-иностранцев по патенту.

- Удержанный НДФЛ (70-я строка), уменьшенный на возвращенный (90-я строчка) не может быть больше перечисленного в государственную казну

Если это соотношение нарушено, необходимо проверить правильность расчета удержанного налога, корректность отражения возвращенного (отсутствие лишних сумм в формуле). Следует уточнить, в полном ли объеме обязательства налогового агента выплачены в бюджет.

- Дата, указанная в 120-й строке, должна соответствовать прописанным в законодательстве срокам уплаты НДФЛ

Если наблюдаются разночтения, возможно два варианта: бухгалтер допустил техническую ошибку, указав не ту дату, или подоходный налог был перечислен в бюджет позже, чем того требует НК РФ.

Проверка формы 6-НДФЛ на наличие междокументных ошибок

Проверяя правильность заполнения 6-НДФЛ, налоговики не ограничиваются изучением соотношений между показателями граф внутри документа. Они сопоставляют величины со значениями, указанными в других отчетных формах: 2-НДФЛ (с признаком1) и приложении к декларации по налогу на прибыль. При выявлении ошибок у бухгалтера запросят уточнения или дополнительные документы. Чтобы избежать хлопот, можно произвести контроль самостоятельно.

Нужно акцентировать внимание на следующем:

- Значение в 20-й строчке 6-НДФЛ должно равняться сумме доходов персонала во всех справках 2-НДФЛ по аналогичной ставке

Если равенство не достигнуто, нужно проверить полноту отражения доходов сотрудников в форме: добавить недостающее, удалить лишнее. При необходимости следует представить налоговикам новый отчет с уточнениями.

- Значение 25-й строки проверяемой формы должно быть равняться дивидендов, отраженных в 2-НДФЛ или в приложении к декларации по налогу на прибыль

Если равенства нет, отдельные дивидендные выплаты были задвоены или пропущены. Нужно найти недочеты и сдать исправленную форму.

- Показатель по 40-й строке ежеквартального отчета по выбранной ставке должен быть равен общей рассчитанной сумме налога по всем справкам 2-НДФЛ

Если равенство не достигается, необходимо проверить правильность формулы исчисления налоговой базы для конкретной ставки, полноту отражения доходов и вычетов, наличие «лишних» величин, присутствие в расчетах ошибок, в том числе арифметических.

- Количество работников, получавших доходы в отчетном периоде (строка 60), должно совпадать с числом справок 2-НДФЛ, переданных в НДФЛ

Если имеют место разночтения, нужно проверить, верно ли рассчитано число сотрудников, нет ли пропусков и дублей.

- Значение в 80-й строчке проверяемой формы должно совпадать с суммой показателей неудержанного налога, отраженного в справках 2-НДФЛ, переданных по организации

В случае нарушения равенства, нужно проверить точность указания сумм подоходного налога, не удержанного на правомерных основаниях, во всех отчетных формах.

Бухгалтеру, составляющему отчетность, нужно проявлять бдительность: ФНС регулярно готовит официальные письма, в которых приводятся новые контрольные соотношения для формы 6-НДФЛ. Знание актуальных положений законодательства, желание и готовность проверить свою работу спасают от ненужных хлопот впоследствии и санкций со стороны фискальных органов.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Форма 6-НДФЛ стала обязательной для сдачи организациями либо ИП, являющимися налоговыми агентами по отношению к физлицам, в 2016 году.

Кто такие налоговые агенты, узнайте из нашей статьи .

Этот НДФЛ-отчет не похож ни на один предыдущий. Он представляет собой полную картину операций по налогу на доходы:

- начисления по всем ставкам;

- применение социальных, имущественных и прочих вычетов;

- расчет и удержание налога.

Сдавать данный отчет обязаны все организации и ИП, которые удерживают налог у своих работников либо прочих физических лиц, связанных с ними договорами иного характера (например, договором аренды с физическим лицом).

Сроки сдачи отчета достаточно большие: есть месяц после каждого квартала на подготовку данных. Так, в 2016 году нужно было сдать в инспекцию отчет за 1-й квартал до 4 мая (с учетом переноса выходных), за полугодие — не позднее 1 августа, за 9 месяцев — не позднее 1 октября. Отчет за 2016 год нужно представить не позднее 3 апреля 2017 года. В 2017 году отчетность сдается за 1-й квартал не позднее 02.05.2017, за полугодие — не позднее 31.07.2017, за 9 месяцев — не позднее 31.10.2017. Отчет за 2017 год надо сдать не позднее 02.04.2018.

Сам налоговый отчет состоит из титульного листа и 2 разделов. В 1-м будет содержаться информация об общих данных по суммам, 2-й предназначен для детализации налоговых операций по датам.

Необходимо помнить, что данные для расчета 6-НДФЛ берутся из налоговых регистров. Если вы не представите их при проверке, это можно будет квалифицировать как нарушение правил учета, что повлечет за собой штрафы. Разработать этот регистр вполне можно самостоятельно, главное, чтобы в нем были все нужные для заполнения расчета данные по датам расчета и уплаты налога. Не забудьте утвердить его форму в учетной политике.

Образец такого регистра можно посмотреть в нашей статье .

Заполнение отчета 6-НДФЛ: общие моменты

На титульном листе организация должна указать свой ИНН, наименование (в графе «Налоговый агент»), период представления (коды периодов указаны в порядке заполнения), а также такое немаловажное поле, как ОКТМО. Расчет 6-НДФЛ необходимо представлять по каждому ОКТМО в отдельности, так как НДФЛ мы уплачиваем по месту регистрации, а при наличии обособленных подразделений налоговых инспекций, в которых регистрируется компания, будет несколько.

Первый раздел называется «Обобщенные показатели». В нем налоговый агент отразит общие суммы выплаченных доходов, учтенных вычетов, удержанных налогов и прочую информацию за отчетный период. Для каждой ставки налога, которая используется на предприятии, необходимо заполнить строки с 010 по 050.

Напомним, что на данный момент законодательно утверждены следующие ставки:

- 13% — общая (для трудовых доходов, доходов ИП, доходов от продажи имущества, при получении дивидендов и др.);

- 35% — специальная (для матвыгоды или выигрышей, например).

Нерезиденты платят либо 13%, либо 30% НДФЛ.

Подробнее об актуальных налоговых ставках прочитайте в нашей статье .

После заполнения верхней части отчета можно переходить к подведению итогов.

Одной из итоговых строк является строка 070 «Сумма удержанного налога». Остановимся на ней подробнее.

Во 2-м разделе все имеющиеся данные необходимо разбить по датам: срок получения дохода, начисления, удержания и перечисления налога.

Особенности заполнения строки 070 раздела 1

Для начала вспомним, в какой момент мы должны удерживать НДФЛ.

Все об удержании НДФЛ у физического лица можно прочитать в нашей рубрике .

Теперь посмотрим, как отразить удержанный налог в строке 70 расчета. Начнем с общих правил.

Они гласят, что данные по строке 070 должны указываться нарастающим итогом, как и в остальных строках раздела 1. То есть при сдаче отчета за 9 месяцев сюда попадут суммы налога, удержанные за январь-сентябрь. При этом надо помнить, что агент не вправе выплачивать НДФЛ из собственных средств. Налог необходимо именно удержать и только после этого перечислить (п. 4 ст. 226 НК РФ).

При сверке показателей отчета не забывайте, что исчисленный и удержанный НДФЛ не совпадают (строки 040 и 070 соответственно), если дата возникновения дохода наступила, НДФЛ определен, но не удержан, так как доход еще не выплачен.

Теперь об особенностях. Некоторые из них нам уже разъяснили чиновники. Посмотрим, на что нужно обратить особое внимание:

- Если зарплата начислена в одном отчетном периоде, а выдана в следующем, налог в форме 6-НДФЛ нужно отразить только по строке 040 как исчисленный. Он не попадает ни в строку 070 «Сумма удержанного налога», ни в строку 080, предназначенную для неудержанного НДФЛ. Строку 070 вы заполните только после выплаты денег работникам. Такие разъяснения дала ФНС России в письме от 16.05.2016 № БС-4-11/8609.

Пример 1

Если компания ООО «Мышка» открылась 1 января и выплачивает заработную плату сотрудникам 3-го числа каждого месяца, размер начислений ежемесячно не меняется и составляет 30 000 руб., то заполнение строк раздела 1 за 1-й квартал будет таким:

- строка 020 — 90 000 руб.;

- строка 040 — 11 700 руб.;

- строка 070 — 7 800 руб.

Строка 080 предназначена для налогов, невозможных к удержанию (например, выявленного неудержанного налога после увольнения сотрудника). А налог с зарплаты за март удержан будет, только месяцем позднее.

- Момент отражения налога с декабрьской зарплаты также разъяснен в официальных письмах. НДФЛ, удержанный с доходов, выплаченных в следующем после начислений году, в разделе 1 формы 6-НДФЛ не отражается. Такой вывод озвучен в письмах ФНС России от 09.08.2016 № ГД-4-11/14507, от 01.08.2016 № БС-4-11/13984@, от 01.07.2016 № БС-4-11/11886@.

- По поводу уточнений расчета 6-НДФЛ после выплаты мартовского дохода в апреле обратимся к письму ФНС России от 01.07.2016 № БС-4-11/11886: так как в строке 070 указывается общая сумма налога, которая удержана на отчетную дату (в данном случае на 31.03), то уточненные расчеты из-за удержания налога в следующем месяце подавать не требуется.

- В этом же письме есть разъяснения о том, что если первая заработная плата начислена в марте, а выплачена в апреле (или в 2 других пограничных месяцах отчетных периодов), то строка 070 в расчете за 1-й квартал (или соответствующий период сдачи) останется пустой.

Пример 2